امروزه تامین مالی پروژهها به یکی از مهمترین مسائل در اجرای آنها تبدیل شده است. به طوری که قبل از شروع عملیات طراحی و اجرای پروژه باید مسئله تامین مالی آن پروژه مشخص شده باشد (در بسیاری از قراردادها همانند FIDIC و AIA کارفرما باید برنامه تامین مالی را جهت آغاز فعالیتهای پروژه ارائه نماید). در واقع میتوان گفت که تامین مالی پروژهها، یکی از اصلیترین و مهمترین شاخصههای اجرا و موفقیت در پروژهها بوده و بسیاری از قراردادها شرایط تعلیق و فسخ را به واسطه دیرکرد در پرداخت، علاوه بر پرداخت خسارات ناشی از دیرکرد پرداخت صورت وضعیت در نظر میگیرند. از این رو، در این مقاله قصد داریم به بررسی فایل منتشر شده از دانشکده کسبوکار دانشگاه هاروارد بپردازیم [(1)].

1. تامین مالی پروژه (Project Finance)

تصور بسیاری از افراد نسبت به به تامین مالی پروژه آنست که این روش، روشی جدید در تامین مالی بوده، در حالی که تاریخچه استفاده از آن به هزاران سال قبل باز میگردد. یکی از قدیمیترین کاربردهای ثبتشده تأمین مالی پروژه به سال 1299میلادی بازمیگردد، زمانی که ملکه انگلیس از یک بانک تجاری پیشرو فلورانس در توسعه معادن نقره دوون (Devon) کمک گرفت.

اگر به تامین مالی پروژه از لحاظ تاریخی نگاهی بیندازیم، متوجه خواهیم شد که تامین مالی عموما برای تامین مالی پروژههای دولتی صورت میگرفت. اما امروزه، شرکتهای خصوصی زیادی شروع به تأمین مالی برای توسعه زیرساختها مانند جادهها، نیروگاهها، سیستمهای مخابراتی و غیره نموده تا در سرمایهگذاری بر روی پروژهها شریک شوند. بر اساس برآوردهای بانک جهانی، تقاضا برای سرمایهگذاری در زیرساختها در سالهای آتی بسیار زیاد خواهد بود. کشورهای آسیایی که به تنهایی تنها 15 درصد از بازار مالی پروژهها را به خود اختصاص دادهاند، برای حفظ نرخ فعلی توسعه خود در دهههای آتی به 2 تریلیون دلار سرمایهگذاری در پروژههای زیرساختی خود نیاز خواهند داشت و به طور مشابه، آمریکای لاتین به 50 میلیارد دلار سرمایهگذاری در سال برای زیرساختها آن هم در دهه آینده نیاز دارد.

شکل 1. تامین مالی (Finance) یک ابزار مهم برای توسعه زیرساختها

2. ساختارهای تامین مالی

تامین مالی پروژه (Project Finance) را میتوان به عنوان یکی از ساختارهای تامین مالی معرفی نمود و باید توجه داشت که تامین مالی تنها به تامین مالی پروژه محدود نمیشود و ساختارهای متنوع دیگری نیز در تامین مالی وجود دارد. بعضی از این ساختارها عبارتند از:

الف- بدهی تضمین شده (Secured debt)

ب- بدهی فرعی (Subsidiary debt)

پ- اجاره (Lease)

ت- سرمایهگذاریهای مشترک (Joint ventures)؛

ث- اوراق بهادار با پشتوانه دارایی (ABS)

ج- صندوقهای سرمایهگذاری املاک و مستغلات (REITS)

چ- تملک اهرمی (LBOS و MBOS)

ح- توسعه املاک تجاری (Commercial real estate development)

خ- شرکتهای هلدینگ پروژه (Project Holding Companies)

از طرفی باید اشاره نماییم که برای تأمین مالی پروژه، هیچ تعریف واحدی وجود ندارد. به همین دلیل، با وجود اینکه میتوان تأمین مالی پروژه (Project Finance) را از سایر ساختارهای تأمین مالی متمایز کرد، اما نمیتوان مرز دقیق و مشخصی بین تامین مالی پروژه و سایر ساختارهای تامین مالی ایجاد نمود. برای مثال، تامین مالی در ساخت و اجرای نیروگاهها شبیه توسعه املاک تجاری است با این تفاوت که پروژهها اغلب داراییهای خاص مربوط به معاملات بیشتری را شامل میشوند (یعنی داراییها برای برخی از طرفهای معامله ارزشمندتر هستند). پروژههای دیگر مانند سیستمهای مخابراتی و ماهوارهای، شبیه به شرکتهای نوپا با پشتوانه سرمایهگذاری هستند ویا به طور مشابه، تملک اهرمی (LBOS) و شرکتهای پروژه محور، ساختارهای سرمایه اهرمی و مالکیت سهام متمرکز را به اشتراک خواهند گذاشت.

امروزه، انجام مطالعات بر روی تامین مالی پروژهها باعث ایجاد نگاه جدیدتری در رابطه با این ساختار تامین مالی و سایر ساختارهای مرتبط مانند امور مالی املاک و مستغلات، اقتصاد توسعه و اقتصاد سازمانی گردیده است. به طور کلی، بر اساس نتایج بدست آمده از تحقیقات انجام شده در زمینه تامین پروژه، میتوان نتیجه گرفت که تامین مالی پروژه (Project Finance) روشی ارزانتر و موثرتر برای تامین مالی انواع خاصی از داراییها است.

3. کاربردهای تامین مالی پروژه (Project Finance)

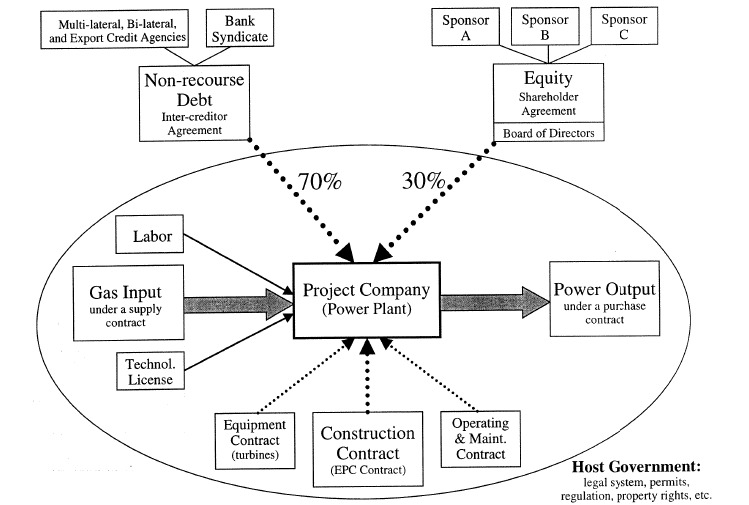

برخی از اولین کاربردهای تامین مالی پروژه در ایالات متحده در منابع طبیعی و املاک و مستغلات بود. در دهه 1930، کاوشگران Wildcat در تگزاس و اوکلاهما از وامهای پرداخت تولید برای تامین مالی اکتشاف میدان نفتی استفاده کردند. اما به صورت مشخص، استفاده از تامین پروژه در آمریکا در اوایل دهه 1980 آغاز شد، زیرا ایالات متحده در تلاش برای ساخت نیروگاههای جدید بود. تداوم قیمتهای بالای انرژی، کنگره ایالات متحده را مجبور کرد تا قانونی را در سال 1978 به عنوان راهی برای تشویق سرمایهگذاری در تولیدکنندههای انرژی جایگزین (غیر فسیلی) تصویب کند. این قانون شرکتهای برق محلی را ملزم میکرد که تمام خروجی را از تولیدکنندگان برق واجد شرایط تحت قراردادهای بلندمدت خریداری کنند. سرمایهگذاران، شرکتهای جدیدی را برای مالکیت نیروگاهها ایجاد کردند و آنها را با بدهیهای غیرقابل رجوع، تأمین مالی کردند. این نیروگاهها به عنوان تولیدکنندگان برق مستقل (IPPs) شناخته میشدند. شکل 1 ساختار یک پروژه معمولی برای IPP نشان میدهد.

شکل 2. ساختار معمول پروژههای IPP

برای توسعه یک نیروگاه جدید IPP معمولاً چهار قرارداد عمده منعقد میشود، که عبارتند از:

الف- قرارداد ساخت و تجهیزات، معمولاً با قیمت ثابت و کلید در دست با یک پیمانکار با تجربه

ب- قرارداد تامین سوخت بلند مدت

ج- قرارداد خرید برق بلندمدت با یک شرکت خدمات دولتی معتبر

د- قرارداد بهرهبرداری و نگهداری

در نهایت پس از انعقاد قراردادهای فوق و قراردادهای متعدد دیگر، حامیان مالی میتوانند بستههای قراردادی را بر اساس پروژه، تأمین مالی کنند.

- جهت مطالعه بیشتر، فایلی جهت دانلود قرار داده شده است.

جایگاه مبانی ارائه شده در آموزش های موسسه ACEMI

در نقشه راه جامع مدیریت ساخت موسسه مهندسی و مدیریت ساخت علوی پور، دورهای در سطح مهارتهای سخت با عنوان (تامین مالی پروژه) ارائه شده است که این ساختار را به صورت جامع و اجرایی آموزش میدهد. البته باید اشاره نمود که پیشنیازهای این دوره جامع، دوره مدیریت مالی، حسابداری و هزینه در پروژه و سازمانهای پروژه محور و دوره ارزیابی اقتصادی پروژه هستند که در نقشه راه جامع مدیریت ساخت موسسه مهندسی و مدیریت ساخت علوی پور قابل مشاهده است. به جهت مشاهده تاریخ و نحوه برگزاری تمامی دوره ها می توانید به بخش تقویم آموزشی مهندسی و مدیریت ساخت علوی پور مراجعه نمایید.